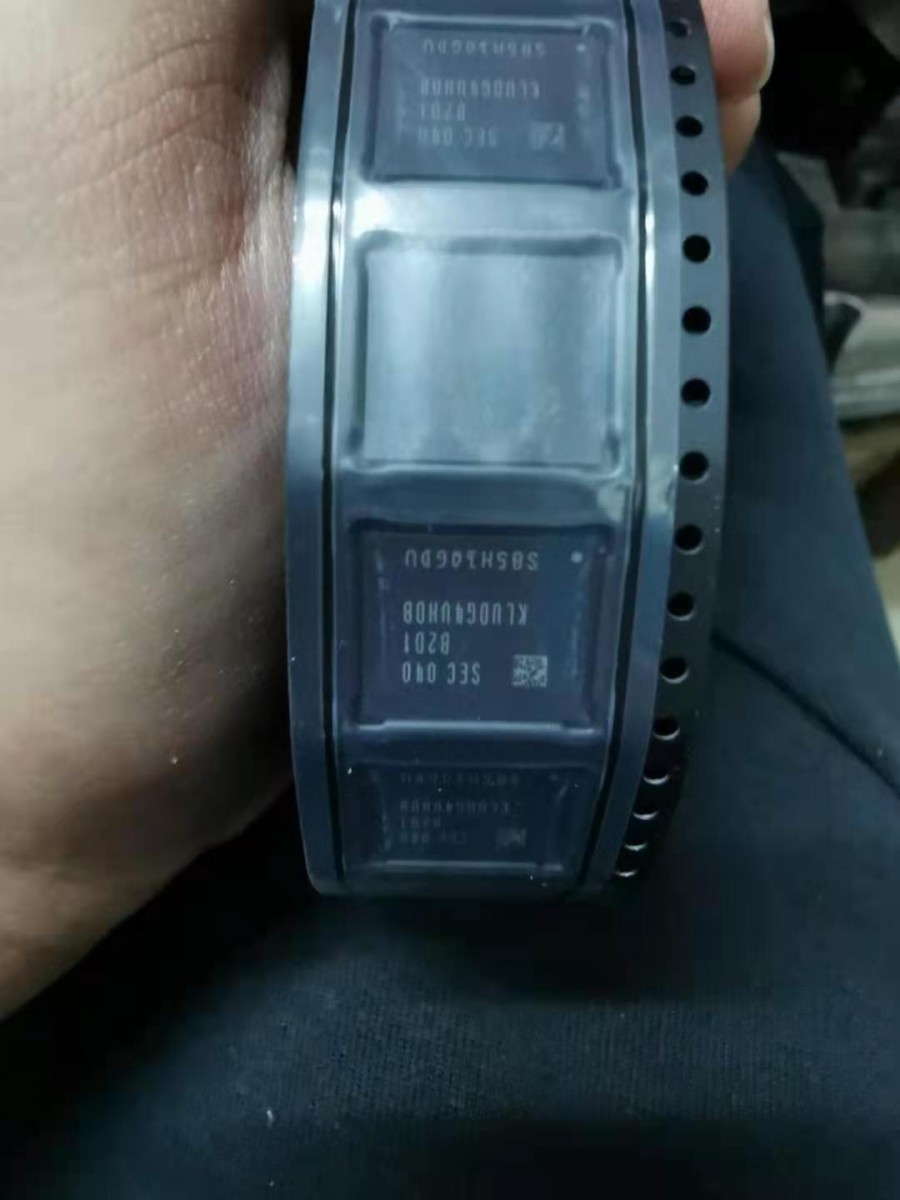

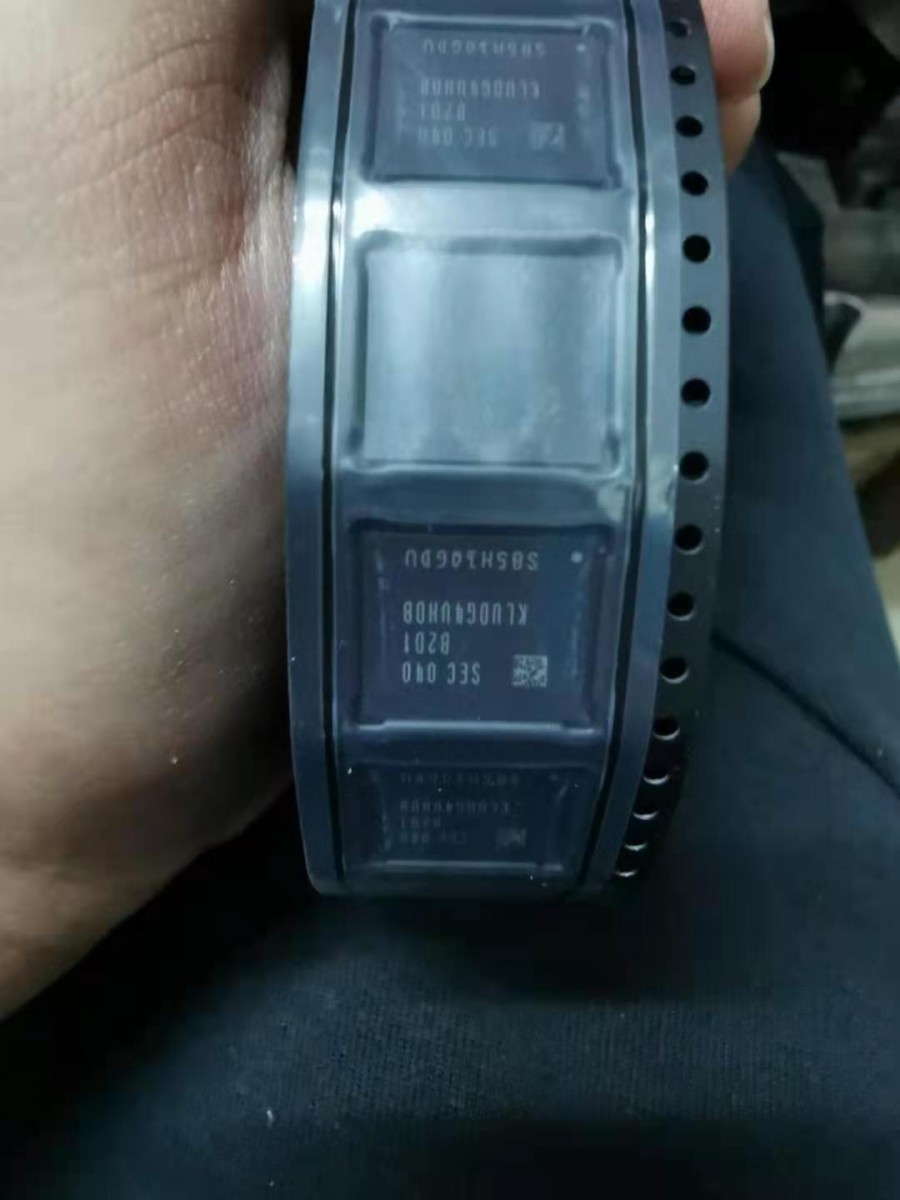

价格:

11.00/个

起订:111个

供应:1111个

发货:3天内

信息标签:回收电源芯片新旧都可,供应,库存积压,库存电子、电工产品

点击这里进行电话呼叫

联系时一定要说在【贸易商务资源网】看到的将给您优惠!如果您也想和该公司一样在网站发信息有好排名,点击立即免费注册,发布产品推广。

回收电源芯片新旧都可 电子板块由于整体估值水平较高,且市场风格集中在顺周期的行业,行业缺乏进一步的利好,整体走势弱于市场整体。海外市场方面,中国香港科技板块下跌,美国和中国**科技业指数则上涨。

1 月国内手机出货量大增,低基数效应释放:1 月国内市场手机出货量同比大幅增长,主要系去年1 月国内已蔓延对需求造成,另一方面,去年新机发布数量有限,秋季新机延期发布,低基数效应叠加需求复苏使得1月国内市场手机出货量大增。来看,苹果、三星均因华为份额下滑获得了市场份额,苹果2020 年 四自然季业绩也因此超出市场预期成为有史以来单季度营收。目前来看,智能手机上半年因基数效应呈现淡季不淡的行情,但需求的持续动力仍有待验证,零组件出现部分缺货现象或对ODM 订单造成影响。

半导体涨价潮延续,利好产能规模势企业:供需端数据显示行业仍处于上行期,从存储器价格来看,2 月DRAM 价格涨幅较大,主要由于供给端产能吃紧导致。半导体缺货、涨价仍在不断上演,需求端逐渐恢复正常的前提下短期不应求无法,产能成为晶圆厂和封测厂今年业绩的重要保证。

近期由于德州暴雪、日本地震等自然事件对重要半导体生产基地造成停工影响,供给吃紧情况进一步加剧。因此,我们认为国内产业链订单饱满将带来业绩上的体现,具备产能势的企业受益。

面板价格超预期上涨,制造商业绩进一步受益:面板价格仍超预期上涨,大尺寸涨幅在4 ~5 ,中小尺寸涨幅有所扩大,主要系需求端TV 备货热度不减,IT 类需求持续景气,供给端材料缺货短期内无法影响 产能,面板行业供不应求的状况仍在延续,国内厂商业绩有望进一步受益。

投资建议:维持行业评级“同步大市-A”,行业进入Q1 季末,年报逐步披露,21Q1 业绩也逐渐浮出水面,基本面或成为主要的关注点,但宏观经济层面风险仍然存在,建议保持谨慎。子板块分析来看:终端产品,低基数效应下Q1~Q2手机出货量有望增长,供应链上半年同比表现预期较好,但需求的持续性有待进一步验证;半导体方面,缺货涨价潮仍在延续,供不应求短期内无法,有产能势的厂商受益更为显著;显示板块,面板价格仍超预期上涨,叠加显示驱动 IC 缺货预期若,面板将持续涨价,厂商业绩进一步受益。未来一个月,子板块**半导体封测、模拟电路国内、周期性向好的面板以及需求景气的被动元器件。个股方面,我们**基本面确定性高的标的,为思瑞浦(688536)、圣邦股份(300661)、长电科技(600584)、江海股份(002484)和深天马A(000050))

风险提示:存在反复可能性,影响经济的复苏预期;中美之间的贸易、科技等波及供应链体系;国内产业政策波动带来行业推进速度不及预期;供应链体系演进创新无法符合市场需求;终端产品市场价格竞争加剧影响整体供应链盈利水平;汇率、基础原材料价格波动影响供应链厂商的经营计划推进。